——欧洲大型银行大规模裁员的分析与启示

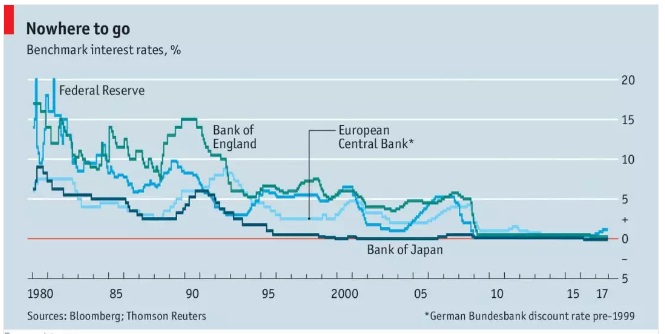

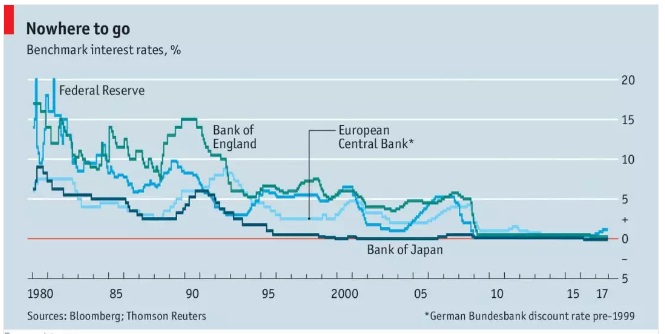

近期,欧洲银行业集体遭遇业绩下滑,德意志银行、汇丰银行、巴克莱银行、法国巴黎银行等大型银行纷纷启动大规划裁员计划,这其中固然有英国“脱欧”、国际贸易争端、金融科技颠覆性创新等因素影响,但“罪魁祸首”应指向欧洲各国央行长期实施的扭曲性低利率甚至负利率政策。

一、“降息拉弗效应”?不存在的!

拉弗效应的原意是指,美国供给学派经济学家拉弗在研究国家税收总量和税率关系时提出,存在一个所谓的“最佳税率”,当现行税率高于“最佳税率”时,降低税率便如同“放水养鱼”,不仅不会降低税收总量,还会取得刺激生产、扩大税基进而提升税收总量的功效。

欧洲各国央行(包括欧洲央行)在实施低利率乃至负利率政策时,按其本意欧洲银行业也应有这么一个“降息拉弗效应”:当利率降到足够低的时候,居民部门减少储蓄扩大消费,企业部门增加投资扩大生产,总供给和总需求在更高水平上达到新的平衡;对于银行部门来说,虽然降息导致单位业务收益率下降,但业务规模“暴增”足以抵消收益率下降影响,银行部门收入和利润将不减反增!但事实却是,自2014年6月欧洲央行将欧元区隔夜存款利率调降为负以来,五年多来欧元区及欧盟经济始终保持低迷。欧盟统计局公布的最新数据显示,2019年前三季度,经季节调整的欧元区19个国家(EA19)GDP同比仅实际增长1.2%,欧盟区28个国家(EU28)GDP同比仅实际增长1.4%。在欧洲经济增长水平未发生根本性扭转的情况,低利率环境严重打压欧洲银行业营收水平。据行业分析机构Coalition公布的数据,其跟踪的全球12家大型银行2019年上半年业务收入同比下滑11%,降至13年同期最低水平。欧洲大型银行更是“重灾区”,德意志银行连续两个季度出现亏损,第三季度德银净亏损8.32亿欧元;汇丰银行第三季度营收下滑3.2%,税前利润则大幅下滑18%;法国兴业银行今年第三季度收入为59.8亿欧元,低于上一年的65.3亿欧元,利润则下降34%……数据显示,今年以来全球银行业宣布的裁员人数超过75000人,且其中83%来自于欧洲,其中德意志银行、汇丰银行裁员计划均超过一万人,意大利最大商业银行裕信银行计划裁员8000人。大规模裁员正是欧洲银行业遭遇业绩下滑重创后不得不采取的“自救之举”!

二、欧洲央行如此努力,实体经济为何不领情?

如上文所述,欧洲银行业的“病根”在于货币政策没有真正推动实体经济实现复苏。欧洲央行为配合零利率乃至负利率政策的实施,还进一步推出量化宽松政策(QE),直接在金融市场上购买长期资产释放流动性,货币政策不可谓不“给力”,但实体经济却偏偏不“领情”,欧洲经济长期处于低增长、低通胀、低利率“三低”状态,“逼迫”欧洲央行在最新一期“金融稳定评估报告”浓墨重彩地提示了欧洲经济前景进一步恶化甚至整体衰退的风险。

从本质上说,货币政策真正发挥作用是一个“未来需求提前变现的魔术”。一方面,货币政策是社会总需求管理政策,在传导机制上是通过提供更加充足的流动性把“未来的消费和投资需求”挪到现在使用;另一方面,“未来的消费和投资需求”正因为现在的货币政策而产生,如果现在不实施货币政策,“未来的消费和投资需求”就不会存在,从这个角度来看货币政策是“无中生有的魔术”。货币政策“魔术”能够成功的标志就是在未来产生“真正的(长期)需求”,而不是“总需求管理政策刺激出来的(短期)需求”,否则央行这个“魔术师”就永远下不了场了。举个例子来说,如果在当前利率水平下存在大量的失业人口,通过降息刺激企业部门增加投资并创造新的就业(短期需求),原失业人口获得收入并增加消费(长期需求),居民消费增加又进一步推动企业部门增加投资扩大生产(长期需求),投资和消费实现更高水平的平衡。总结货币政策发挥作用的条件,就是社会存在闲置生产要素,总需求管理政策可以刺激真实的、以实物衡量的要素投入。以此为衡量标准,欧洲实体经济发展必然与货币政策预期“背道而驰”:从劳动力要素投入来看,今年10月欧盟28国失业率为6.3%,为2000年1月以来的最低失业率,早已实现了经济意义上的充分就业;从资本要素投入来看,降息或许可以带来一时的新增“账面投资额”,但真实的资本形成必然要以储蓄增加为基础,降息反而很可能刺激消费降低全社会储蓄率和储蓄量;从技术要素投入来看,全球新的技术和产业爆发点仍未出现,欧洲也不存在类似发展中国家引进先进技术的“后发优势”。

三、珍惜我国货币政策空间,为真实资本形成创造条件

欧洲央行在货币政策实施条件缺失的情况下,一味推进货币政策乃至用尽全部货币政策空间,但实体经济持续疲软、积重难返,为我国货币政策提供了重要启示和教训。

我国经济增速远远高于发达国家,但剔除通货膨胀的实际利率水平领先并不多,甚至比发达国家还要低,货币政策空间并不算大。从一般常识出发,一国实际利率水平应与经济增速相匹配,其背后的经济学涵义是高经济增速意味着高投资收益率,高投资收益率推动资金市场形成更高的供需均衡价格。如果用十年期国债利率与CPI的差值计算实际利率,中国的实际利率约为-1.3%(3.2%-4.5%),美国约为-0.3%,德国约为-1.4%(即使是扣除中国CPI上涨的“猪因素”,中国实际利率也只有1.3%左右)。中国相对于发达国家而言比较“充裕”的货币政策空间也只剩下名义利率值离“零”还有一段距离。近日国家统计局公布我国前三季度经济增速下滑到6.2%,市场上“降息”“保6”声音不绝于耳。从欧洲的教训来看,暂且不论我国实际利率本身就长期处于扭曲和偏低状态、实质上货币政策空间有限,更加危险的是降息将破坏我国真实资本的形成和积累机制,降低我国经济增长潜力,影响长远经济稳定健康发展。根据长期经济增长的模型,潜在产出由资本、劳动、技术要素投入决定。按照林毅夫教授的新结构经济学理论,一国技术水平(或禀赋)可以以人均占有资本量来衡量。对于中国这个发展中国家来说,保持较高的储蓄率推动真实资本形成和不断积累,提升人均资本占有水平,是我国提升长期经济增长潜力的“不二法门”。在我国实际利率已经相当扭曲和长期偏低的情况下,如果贸然进一步降低名义利率和实际利率,不仅不会增加真实生产要素的投入,还会从多个渠道破坏真实资本形成和积累的机制:一是在没有真实增长的情况下,以宽松的货币和信贷政策扩大了消费,挤压社会储蓄和真实资本形成;二是在没有真实资本形成的情况下,新增账面投资追逐现有生产要素,推高土地、股票等资产价格;三是在没有提升经济增长潜力的情况下,扩大了信贷规模,进一步推高经济的杠杆率和风险水平。一旦正常的资本形成和积累机制被破坏,经济低水平循环就迫在眉睫了!刚刚结束的中央经济工作会议部署明年经济工作提出“保持战略定力”“继续实施稳健的货币政策”,中国人民银行行长易纲也提出“珍惜正常货币政策的空间”。我国货币政策切莫为市场杂音所扰!切莫重蹈欧洲央行覆辙!

作者:余凌曲 综合开发研究院 金融与现代产业研究所